纽塔格的首次公开募股(IPO)担忧:前五大客户连续占据近90%的毛利率

1月24日,根据深圳证券交易所的官方网站,江苏牛泰科技有限公司(以下简称"牛头")发布的审计状态被更新为"已要求"。

从业绩来看,从2017年到2020年上半年,Newtag的营业收入分别为2.2亿元、2.87亿元、4.13亿元和1.77亿元,净利润分别为2369.4万元、394.57亿元、4.8441亿元和129.455万元。

招股说明书显示,拟议的资金为2.56亿元,其中1.32亿元用于江苏迈尔汽车铝件新产品开发和生产项目,9400万元用于江苏梅耶尔年加工4000万套汽车零部件生产项目,3000万元用于补充流动性。

然而,在寻求增加产能建设的同时,Newtag面临着许多问题,例如客户高度集中,毛利率逐年下降。

大客户依赖是难以解决的

作为汽车零部件的供应商,牛标签产品主要包括汽车悬架减震支架、悬挂系统塑料部件、内外装饰塑料零件、铝压铸动力系统安装支架和其他汽车零部件,以及用于生产上述部件的模具。

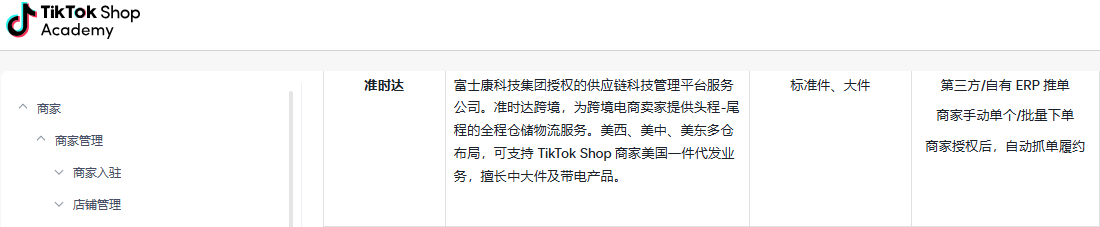

就销售收入而言,从2017年到2020年上半年,前五大客户分别占93.79%、97.11%、91.16%和86.84%。与同行业的同类公司相比,前五大客户分别为603037.SH、600933.SH、603982.SH和002865.SZ,分别占全年销售额的33.92%、47.62%、77.21%和52.74%。

我们可以看到,不能再忽视NewTag客户过于集中的问题,尤其是过度依赖个别客户,很容易限制公司的业务扩张。