商业银行贷款利率是否受“四倍贷款利率”限制

在新的民间借贷规则公布近两个月后,有关新规则是否适用于金融机构的讨论仍在继续,地方法院也出现了新的案件,但不同的法院在裁定涉及持牌金融机构的案件方面存在分歧,市场上就是否参照新规则进行了广泛的讨论。

同时,最近公布的"中华人民共和国商业银行法"(修订草案)(以下简称草案草案)再次引发了讨论。值得关注的是,中央银行对利率机制的修改,从以前的"商业银行按照中国人民银行规定的贷款利率上限和下限确定贷款利率",商业银行可以按照中国人民银行的有关规定,与客户独立协商确定存贷款利率。

有人认为,对这一细节的修正可能会影响法院关于银行贷款利率可能不受新规则约束的裁决。接受第一位金融记者采访的业内人士说,实际上,这一修订并不能从根本上改变银行金融贷款利率与新规则之间的问题,而只是明确和进一步强调"利率市场化"的原则。

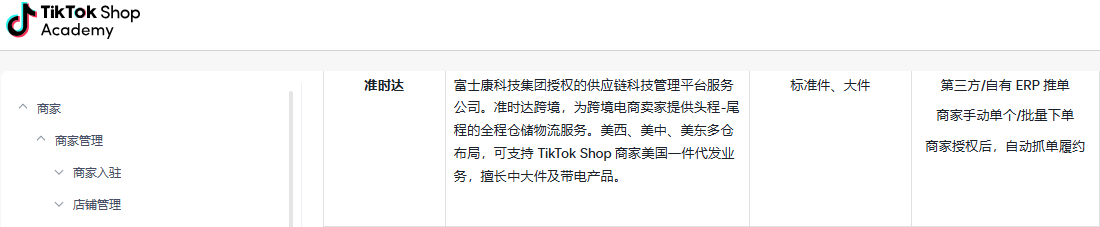

8月20日,最高人民法院发布新规定,规定私人贷款利率的最高司法保护利率为一年贷款市场利率的四倍,大大低于"两行三区,分别为24%和36%"的规定。

这项规定公布后,市场讨论的焦点之一是,持牌金融机构是否适用新规则。"虽然根据该条例,"金融机构及其分支机构经金融监管机构批准,从事因发放贷款和其他相关金融业务而产生的贷款业务纠纷","但自两个月前新规则颁布以来,地方法院在相关裁决中存在分歧,有些人提到了四倍于LPR标准的定义,其他一些机构仍遵循前24%的"红线"。

例如,根据最近在裁决网站上披露的两项判决,湖南省长沙市碧都区人民法院和岳鲁区人民法院在裁定四川晋城消费金融、湖南省长阴县58消费金融和个人金融贷款合同纠纷时,都参照了四次LPR的标准。

具体而言,在湖南昌行58消费金融与拆借某一金融贷款纠纷案件中,湖南省长沙市岳麓区人民法院裁定,被告应在判决生效之日起7日内偿还原告湖南常行58消费金融贷款本金和罚款利息,但处罚率暂计至2020年8月9日,此后的罚款利率是根据国家银行间贷款中心公布的一年LPR的四倍月标准计算的。

根据双边合同,借款人支付给贷款人的罚款利息是贷款日利率的1.5倍,对此,湖南省长沙市岳鲁区人民法院表示,"在本案中,罚款利率的利率标准已经超过了一年贷款市场利率保护的上限。在原告被起诉时,法院指的是一年贷款市场报价的四倍,被告应向原告支付3944.11元的罚款利率(暂算到2012年8月9日)。此后,按照国家银行间同业拆借中心每月公布的一年贷款市场利率的四倍标准计算,直至实际清算之日。法院不支持原告过多的主张。

另一种观点是,虽然金融贷款不适用于私人贷款利率的规定,但与私人贷款相比,金融机构的贷款利率应受到更严格的限制,私人贷款的风险防范和负担能力低于金融贷款,根据金融借贷和私人贷款的市场状况以及风险和利息一致的市场规律,金融贷款的利率不应高于私人贷款的利率,因此金融贷款的利率上限也应参照适用的私人贷款利率规定。

上海金融法院第一综合审判庭院长单素华最近在复旦平安宏观经济研究中心组织的一个网上论坛上说,只要现在限制私人贷款利率,完全放开金融贷款利率,金融贷款利率最终可能会普遍高于民间借贷利率。从司法实践看,虽然现行政策一直强调金融应服务于实体经济,消除虚假,但金融机构的贷款利率仍在不断上升。如果将逾期利率加在一起,许多金融机构的贷款利率甚至已超过24%。